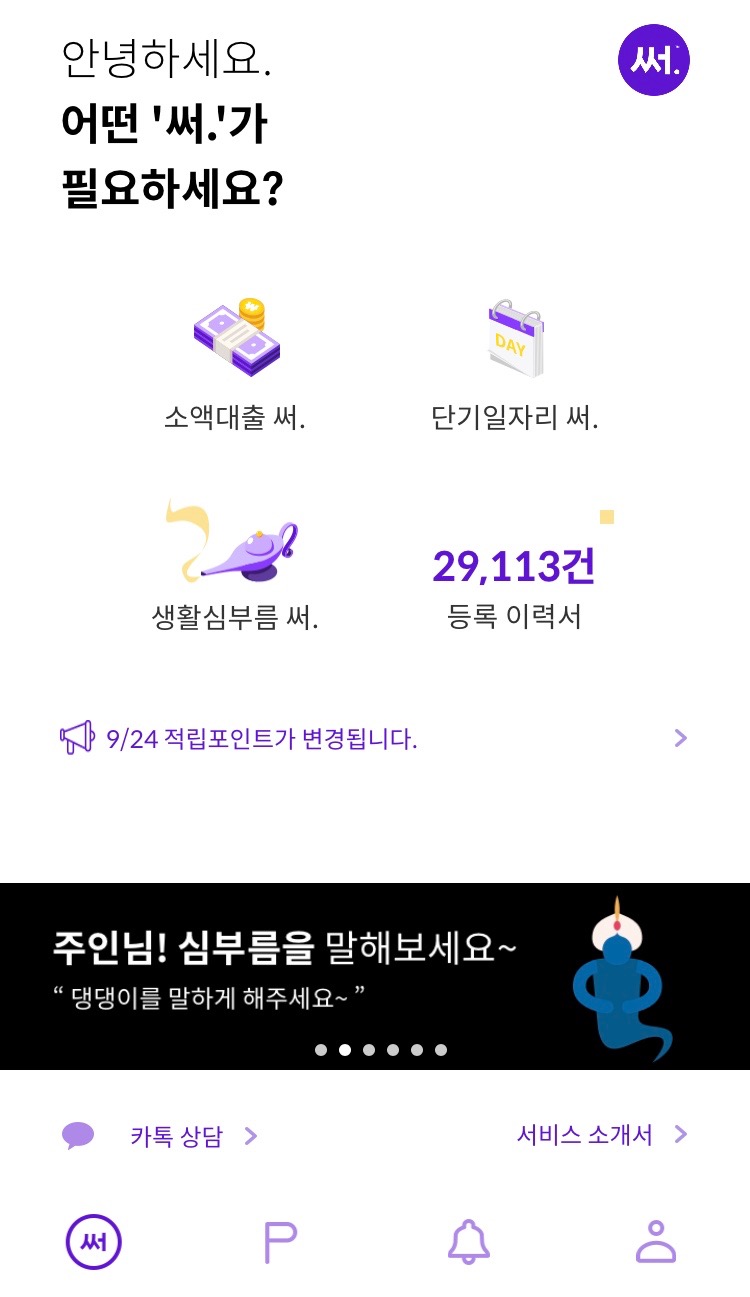

2030 세대를 대상으로 최대 50만원까지 대출 해주는 모바일 서비스 ‘써주세요(운영사 알비트)’의 작년 말 기준 누적 대출 금액이 39억을 넘어섰다.

2030 세대를 대상으로 최대 50만원까지 대출 해주는 모바일 서비스 ‘써주세요(운영사 알비트)’의 작년 말 기준 누적 대출 금액이 39억을 넘어섰다.

써주세요는 개인 신용평가에 가족소통내역, 통신 납부 이력, 포인트 적립 정보, 소셜네트워크서비스(SNS) 정보 등의 비금융정보를 활용하여 자체 CSS 개인신용평가모형을 구축 하여 신용등급을 결정하고 대출여부를 결정한다. 가족이나 친구랑 소통이 더 잘되는 사람은 상환도 잘될것이라 판단하여 높은 신용등급을 부여하는 것. 써주세요가 39억원 규모의 대출을 집행하며 축적한 데이터는 총 200만건에 달한다.

2년동안 비금융정보로 서비스를 운영한 결과 2019년 12월 31일 기준 다운로드 19만, 누적 신청건수 21,035 누적 대출금액 39억원을 기록했다. 현재까지 연체율은 1% 대다.

은행들은 최근 비금융데이터를 활용한 신용평가 모델을 구축하고 대출심사에 적용하고 있다. 신한은행과 NH농협은행은 금융 이력이 부족해 대출심사에서 탈락한 고객들을 재심사하는데 통신3사 정보를 반영한 신용평가시스템을 활용한다. 통신사 이용 정보만으로 대출이 가능한 상품도 나왔다. 한국카카오은행은 고객의 건강보험납부 내역이나 세금납부 내역 등을 평가에 반영해 신용평가 점수를 재산정하는 ‘신용점수 올리기’는 서비스를 내놨다.

실제 해외 공공기관과 대출업에서도 이미 공공요금 납부 정보와 SNS 등 비금융적 요소로 신용점수를 산출하는 방식을 활용하고 있다. 대표적으로 미국의 파이코(FICO)와 렌도(Lenddo)를 들 수 있다. 파이코(FICO)는 통신료, 지불결제 이력 등을 활용한 신용위험 측정모형을 적용해 금융정보가 부족한 개인들의 신용점수를 산출한다. 렌도(Lenddo)는 SNS 친구나 포스팅 등 260억개 데이터를 머신러닝(학습)으로 분석해 일종의 평판 점수인 렌도 스코어를 매긴 후, 이를 통해 고객의 금융 신용도를 평가한다.

박준호 알비트 부대표는 비금융정보를 활용한 신용평가 취지에 대해 설명하며 “금융이력이 부족한 사회 초년생들 경우 신용평가가 어렵다. 핀테크 기술을 활용해 전통적인 신용평가의 한계를 극복해야 한다”며 “신청과 상환의 과정에서 신용코칭의 기회를 제공하고 어플리케이션 내 단기알바, 생활심부름 서비스를 통해 상환하는 방법을 제공함으로써 금융과 노동의 선순환 구조를 만드는것이 목표”라고 밝혔다.

Leave a Comment