최근 글로벌화가 가속화됨에 따라 많은 IT스타트업 기업들에서 구글, APPLE, ADMOB, META 등의 글로벌 기업들을 상대로 매출이 발생하고 있습니다.

과연 우리 회사는 이러한 매출에 대한 세금들을 적법 하게 납부하고 있을까요? 급격한 기술의 발달로 다양한 신규 사업 모델이 생겨나는 현대사회에서 보수적 성격이 강한 법률 그 중에서도 세법은 과연 이러한 트렌드를 잘 따라가고 있을까요 ?

스타트업 기업들은 납부하는 세금에 관하여 다시 한번 살펴 보아야 할 필요가 있습니다. 오늘은 여러 세목 중 부가가치세에 관하여, 특히 IT 업종의 부가가치세에 관하여 알아보겠습니다.

IT업종의 부가가치세

국내 사업자의 경우 국내 매출의 약 10%를 부가가치세로 납부 할 의무가 있습니다. 다만, 해외 수출 매출의 경우 소비지국 과세 원칙 및 수출을 장려하기 위한 정책적 목적으로 0%의 세율을 적용하는 파격적인 혜택을 주고 있습니다.

여기서 우리가 주목 해야 할 점은 수출의 대상이 물건에 한정되지 않는 다는 점 입니다. 이에 따라 온라인으로 해외에 제공되는 서비스 역시 수출의 개념이 적용되어 부가가치세 계산 시 0% 세율 혜택을 적용하는 것이 가능 합니다.

IT산업과 영세율

앞서 말씀 드렸다시피 우리나라 세법은 사업자가 창출한 부가가치의 10%를 부가세로 납부하는 것을 원칙으로 하고 있으나, 수출 등을 장려할 목적으로 영세율이라는 제도를 두고 있습니다.

이 혜택 적용 시 국내, 국외 동일한 순이익이 발생하였다 하더라도 매출의 발생지가 어디인지에 따라 세 후 순이익은 변동 될 수 있으며, 이에 따라 경영 의사결정 시 반드시 고려되어야 할 사항 중 하나입니다.

특히 IT, 소프트웨어 업종의 경우 그 사업의 구조 상 매출원가가 거의 존재하지 않고 순이익률이 매우 높은 고 부가가치 산업이기 때문에 영세율의 혜택을 가장 많이 보는 업종 중 하나입니다.

영세율의 적용

그렇다면, 매출의 발생지가 어디인지는 어떻게 구분 할 수 있을까요?

통상적으로 영세율 적용 가능 매출을 구분할 때 ‘대금의 수령을 외화로 받았는 지’ 혹은 ‘해외 거래처로 부터 대금을 수령하였는지’ 를 기준으로 영세율 적용 가능 여부를 판단합니다.

다만, 애플 혹은 구글에서 발생한 구독 매출 혹은 인앱 매출의 경우 이를 조금 더 상세하게 구분 할 필요가 있습니다. 애플의 경우 매출 대금을 모두 외화로 지급하며, 구글의 경우 모두 한화로 지급하는 방식을 채택하고 있습니다.

여기서 우리가 유의해야 할 점은, 매출의 발생지를 구분하는 것 입니다.

애플 매출의 경우 대금을 모두 외화로 수령하였다 하더라도, 매출의 발생지가 국내일 경우 이는 영세율의 적용 대상에 해당하지 않습니다. 반대로 한화로 대금을 지급하는 구글 매출의 경우, 대금을 한화로 수령하였다 하더라도 해당 매출의 발생지가 해외일 경우에는 영세율 적용에 해당합니다.

따라서, 우리는 부가세 신고 시 이를 명확하게 구분해야 합니다. 만약 이 부분을 누락할 경우 ‘부가가치세 과세표준 신고 불성실’에 해당 될 리스크가 존재하며, 이에 따라 과소 신고 세액의 10%가 가산세로 부과 될 수 있습니다.

매출 구분 KNOW HOW

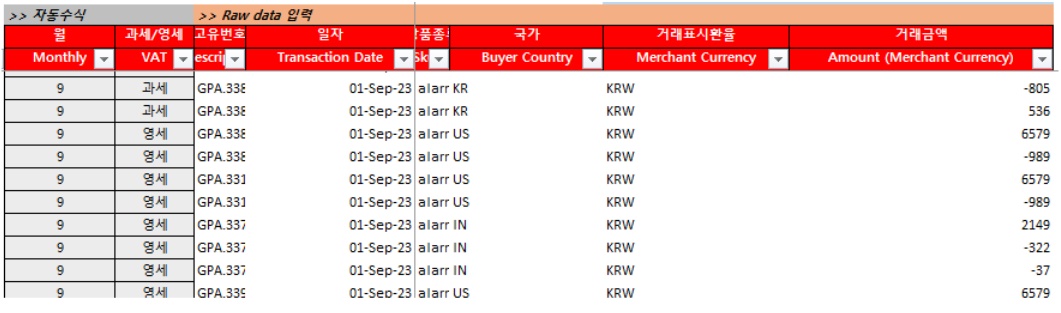

앱스토어 혹은 플레이 마켓 등의 정산서는 매출 품목 별 결제 통화가 구분되어 표기됩니다.

우리는 이를 통해 아래 예시와 같이 외화-달러 간 환율 역산 그 후 달러-한화 재 환산 방식을 반영 한 자동화 수식 툴을 활용합니다.

이를 통해 우리는 부가가치세 영세율 적용에 관련된 세무적 리스크를 최소화하여 경영정보의 예측가능성을 확립하고 있습니다.

적용 예시

아래와 같이 3개의 어플리케이션 서비스를 제공함으로써 매출이 발생하는 회사가 있다고 가정 해보겠습니다.

[회사별 순이익과 매출비중]

A사 : 총 ****매출 100억원, 매출 비중 국내 50%, 국외 50%

B사 : 총 ****매출 100억원, 매출 비중 국내 100% 국외 0%

C사 : 총 ****매출 100억원, 매출 비중 국내 0%, 국외 100%

위 3개의 회사들은 순이익은 모두 100억원으로 동일하지만, 매출의 발생 국가가 다름에 따라 세후 순 이익은 동일하지 않습니다. 자세하게 살펴보면 아래와 같습니다.

[납부 할 부가세와 세 후 매출]

A사

국내 발생 매출이 50억원임에 따라 납부할 부가가치세는 10%에 해당하는 5억원이며, 국외 발생 매출 50억원에 대해서는 부가가치세를 부담하지 아니함 ⇒ 따라서 세후 매출은 95억원

B사

전액 국내 발생 매출임에 따라 납부하여야 할 부가가치세는 100억원의 10%인 10억원이며, 영세율 제도를 적용받지 못함 ⇒ 따라서 세후 매출은 90억원

C사

전액 국외 발생 매출임에 따라 납부하여야 할 부가가치세는 0원이며 모든 매출에 대하여 영세율의 적용이 가능함 ⇒ 따라서 세후 매출은 100억원

결과적으로 세전 매출은 모두 100억원으로 동일하나 (A=B=C )

세후 매출의 경우 매출의 발생국이 어딘지에 따라 변동되게 됩니다(C>B>A)

위 사례처럼 부가가치세는 매출액 혹은 순이익의 일정 비율(10%) 만큼을 세금으로 납부하기에 회사가 성장하면 성장할 수록 영세율의 적용 여부로 인한 파급효과는 기하급수적으로 커지게 됩니다. 이로인해, 부가가치세는 경영 의사 결정 시 필수적으로 고려해야 할 사항 중 하나 입니다.

다만, 급변하는 트렌드, 시장구조, 거래구조 하에서 해당 매출이 영세율을 적용받을 수 있는 매출인지 아닌지를 구분하고 판단하는 것은 신중하게 접근해야 할 사항 중 하나 입니다. 만일 영세율의 적용 대상이 아닌 매출에 대하여 영세율을 적용하게 될 경우 경우에 따라 10%~40%의 가산세가 부과될 수 있습니다.

– 원문: IT 스타트업 기업의 부가가치세, 과연 내야할까?

저자 소개 : 크리에이티브 파트너스 / 스타트업에 특화된 회계 세무 서비스를 제공하는 컨설팅펌입니다. 대표 서비스로는 CFO 아웃소싱 서비스가 있으며, 정부지원금 사후 관리 등 스타트업 맞춤형 컨시어지 서비스를 제공합니다.

저자 소개 : 크리에이티브 파트너스 / 스타트업에 특화된 회계 세무 서비스를 제공하는 컨설팅펌입니다. 대표 서비스로는 CFO 아웃소싱 서비스가 있으며, 정부지원금 사후 관리 등 스타트업 맞춤형 컨시어지 서비스를 제공합니다.

댓글 남기기