2021년 초과배당 증여이익에 대한 세법이 개정됨에 따라 과세가 강화되었습니다. 과거 초과배당 증여이익은 초과배당금액에 대한 소득세와 증여세 중 큰 금액을 과세하였으나, 개정된 세법은 초과배당금액에 대한 소득세와 함께 증여세를 모두 과세하는 방식으로 변경되었습니다. 오늘은 2021년 개정된 초과배당에 따른 이익의 증여에 대해 알아보겠습니다.

개요

초과배당에 따른 이익의 증여는 법인의 최대주주 또는 최대출자자가 균등하지 않은 조건으로 배당 등을 받음으로써 그 최대주주 등의 특수관계인이 본인이 보유한 주식 등에 비하여 높은 금액의 배당 등을 받은 경우 초과배당에 대하여 증여세 및 소득세를 과세한다는 내용입니다.

과세요건

① 법인의 이익이나 잉여금을 배당 또는 분배하는 경우로서 그 법인의 최대주주 또는 최대출자자가 본인이 지급받을 배당 등의 금액의 전부 또는 일부를 포기하거나 본인이 보유한 주식 등에 비례하여 균등하지 아니한 조건으로 배당 등을 받음에 따라, 그 최대주주등의 특수관계인이 본인이 보유한 주식 등에 비하여 높은 금액의 배당을 받은 경우

② 이 경우 납세의무자는 최대주주 등의 특수관계인 입니다.

증여재산가액

초과배당 증여이익의 증여재산가액은 초과배당금액에서 초과배당금액에 대한 소득세 상당액을 공제한 금액으로 계산합니다.

① 초과배당금액

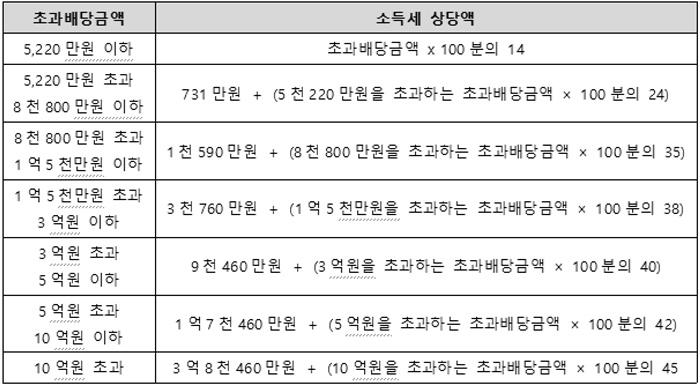

② 초과배당금액에 대한 소득세 상당액

과세방법

2021년 1월 1일 이후 증여 받는 분부터는 초과배당을 지급받은 시점에서 초과배당 증여이익에 대해 소득세 및 증여세를 모두 과세합니다. 초과배당금액에 대하여 증여세를 부과받은 자는 해당 초과배당금액에 대한 소득세를 납부할 때(납부할 세액이 없는 경우를 포함한다) 초과배당금액에 대한 실제 소득세액을 반영한 증여재산가액(정산증여재산가액)을 기준으로 계산한 증여세액에서 당초 증여재산가액을 기준으로 계산한 증여세액을 차감한 금액을 관할 세무서장에게 납부하여야 합니다. (당초 증여재산가액을 기준으로 계산한 증여세액이 정산증여재산가액을 기준으로 계산한 증여세액보다 큰 경우 환급 받을 수 있습니다)

정산증여재산가액의 증여세 과세표준의 신고기한은 초과배당금액이 발생한 연도의 다음 연도 5월 1일부터 5월 31일까지로 합니다.

저자 소개 : 회계법인 마일스톤

저자 블로그 : 회계법인 마일스톤 공식 블로그

Leave a Comment