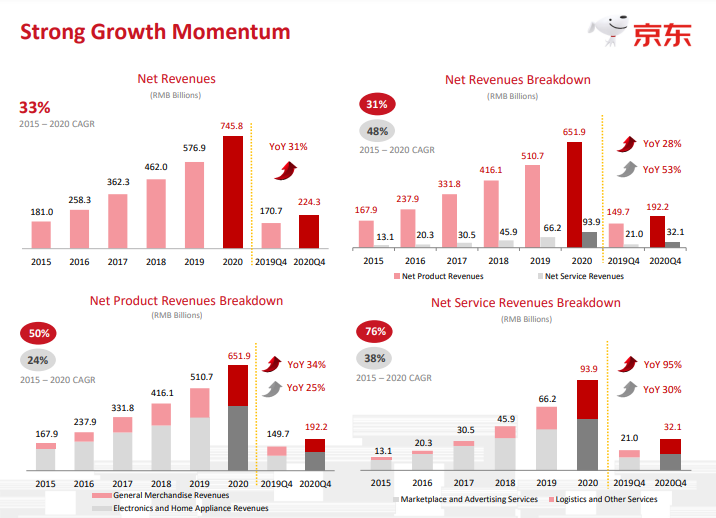

징둥 2020년 전체실적과 4분기 실적 발표

11일, 중국 전자상거래기업 징둥(JD.com, 京东)이 2020년 전체실적과 4분기 실적을 발표했다. 징둥 2020년 4분기 매출은 전년동기대비 31.4% 증가한 2,243억 2,800만 위안(약 39조원)으로 3분기대비 29.2% 증가했다. 4분기 순수익은 전년동기대비 194% 증가한 24억 위안(약 4,188억원)이었다. 이는 징둥이 투자한 상장기업들의 주가가 상승하면서 큰수익을 올리면서 4분기 기타 영업외 수익이 210억 위안(약 3조 6,647억원)에 달했기 때문이다.

디지털 전자제품 판매로 시작한 징둥의 가장 큰 수익원은 디지털 가전제품부문 매출이다. 그러나 2020년부터 약간의 변화들이 감지되고 있다. 기타부문의 매출들이 조금씩 증가하면서 4분기 일상생활용품부문 매출이 전체 매출의 34%를 차지했으며 서비스 매출도 전체 매출의 14.3%를 차지하여 역대 가장 높은 비율을 차지했다. 이에 비해 디지털 가전제품부문 매출은 전체 매출의 51.6%를 차지하여 2018년 1분기이후 가장 낮은 비율을 차지한다.

2020년초 코로나19의 유행으로 춘절연휴 기간 징둥 신선식품 판매가 큰 폭으로 증가해 냉동식품은 전년동기대비 790% 증가했으며 과일류는 전년동기대비 300% 증가했다. 지난해 11월에는 동네 공동구매 플랫폼 징둥요우셴(京东优选)을 론칭했으며 신선식품 전자상거래 플랫폼 메이차이왕(美菜网)을 인수하고 부부까오(步步高)와 합자회사 세븐 프레쉬(7Fresh, 七鲜)을 설립하고 동네 공동구매 대표 플랫폼 싱성요우셴(兴盛优选)에 투자하는 등 신선식품 공급망 확대를 위해 힘을 쏟았다.

2020년 연간 활성사용자수는 전년동기대비 30.3% 증가한 4억 7,100만 명이다. 2020년 징둥 활성사용자 구매액은 전년대비 1억 1천만 위안(약 191억원) 증가한 4억 7,000만 위안(약 820억원) 이상이다. 징둥 신규 가입 고객의 80%는 3선이하 도시 거주자로 공동구매 플랫폼 징시(京喜)의 공헌이 크다. 3선이하 도시에서의 시장 확대를 위해 징둥은 징시사업부(京喜事业部)를 징시사업그룹(京喜事业群)으로 승격했다.

징둥은 코로나19 팬데믹(대유행) 속에서도 신규 직원 10여 만 명을 채용했고 2020년 12월 31일까지 총직원은 36만 명에 달했다.

중국 전기차 스타트업 3사 실적 발표

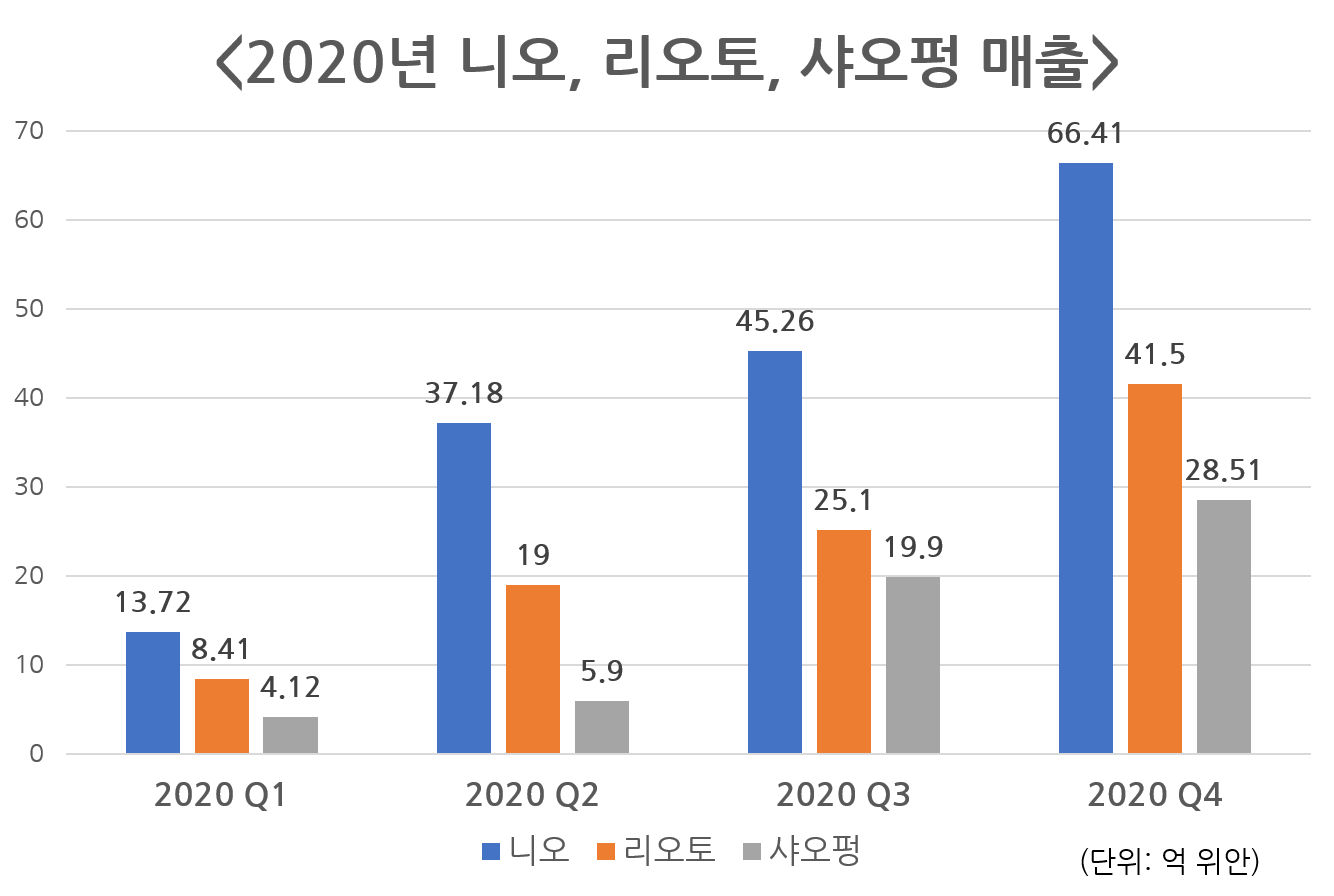

최근 중국 전기차 스타트업 니오(Nio, 蔚来汽车), 리오토(Li Auto, 理想), 샤오펑(Xpeng, 小鹏汽车)이 2020년 전체실적과 4분기 실적을 발표했다.

이 세 기업은 지난 1년 사이 지옥과 천당을 오갔다. 2019년 말에는 세 기업 모두 생존을 점치기도 힘든 상황이었다. 니오는 2019년말 회사 장부상 잔고가 1개월 고정지출 비용에도 못미치는 10억 5,600만 위안(약 1,842억원)에 불과했으며 샤오펑은 2019년 적자가 36억 9,100만 위안(약 6,441억원)에 달했다. 이들의 경쟁자로 ‘중국판 테슬라’로 주목받던 바이톤(Byton, 拜腾)이 지난해 파산한 것도 악재의 조짐으로 여겨졌다.

하지만 니오가 시가총액 30억 달러(약 3조 4,095억원)에서 900억 달러(약 102조원)까지 오르는 급반등을 했으며 올해 1월에는 한때 1,000억 달러(약 113조원)에 달하기도 했다. 리오토와 샤오펑의 시가총액도 300억 달러(약 34조원)까지 증가했다.

2020년 매출은 니오가 전년동기대비 107.77% 증가한 162억 5,700만 위안(약 2조 8,370억원)이며 리오토가 2019년 2억 8,400만 위안(약 495억원)대비 큰 폭으로 증가한 94억 5,600만 위안(약 1조 6,501억원)이고 샤오펑은 전년동기대비 151.77% 증가한 58억 4,400만 위안(약 1조 198억원)이다.

2020년 총이윤과 총이익률은 니오가 18억 7,300위안(약 3,268억원)과 11.52%, 리오토가 15억 4,900만 위안(약 2,703억원)과 16.38%, 샤오펑이 2억 6,900만 위안(약 469억원)과 4.6%이다. 샤오펑은 처음으로 총이익률이 플러스이다. 니오측은 4월부터 판매가가 40만위안(약 6,980만원)을 넘는 신모델 ES8의 인수 시작으로 ES8의 판매량이 증가했으며 ES8의 총이익률이 ES6 대비 높다고 밝혔다. 그리고 니오의 보조주행시스템 NOP(Navigate on Pilot)도 총이익률 증가의 주요 원인 중 하나라고 밝혔다. 샤오펑은 G3대비 판매가가 평균 10만 위안(약 1,745만원) 높은 P7 판매를 통해 총이익률을 플러스로 달성할 수 있었다.

2020년 순손실은 니오가 53억 400만 위안(약 9,255억원)으로 가장 많으며 2015년부터 누적된 순손실이 300억 위안(약 5조 2,350억원)을 초과한다. 샤오펑의 순손실은 27억 3,200만 위안(약 4,767억원)이다. 리오토는 2020년 4분기에 처음으로 1억 800만 위안(약 188억원)의 순이익을 달성했으며 2020년 전체 순손실은 1억 5,100만 위안(약 263억원)으로 세 기업 중 순손실 규모가 가장 작다. 다만 리오토의 4분기 순이익 달성은 단기투자로 발생한 수익때문이다.

2020년 니오, 리오토, 샤오펑의 차량 인수량은 43,728대, 32,624대, 27,041대로 최대 인수 기록을 달성했다. 니오는 es6이 전체 인수량의 63.8%를 차지하고 샤오펑은 P7이 전체 인수량의 55.7%를 차지한다.

2020년 세 기업 모두 연구개발 비용 지출이 감소했다. 니오는 전년동기대비 43.8% 감소한 24억 9천만 위안(약 4,345억원), 리오토는 전년동기대비 6% 감소한 11억 1천만 위안(약 1,936억원), 샤오펑은 전년동기대비 16.6% 감소한 17억 2,500만 위안(약 3,010억원)이다. 그러나 올해에는 니오가 핵심 기술과 신모델 개발, 양산을 위해 연구개발비용을 50억 위안(약 8,725억원)이상 쓰겠다고 했으며, 샤오펑은 올해 말까지 연구인력을 2배로 늘리겠다고 밝혔다. 리오토는 올해 연구개발비용을 최소 30억 위안(약 5,235억원)까지 투입할 계획이다.

한편, 지난 9일에는 미국에 상장한 니오, 리오토, 샤오펑이 이르면 홍콩 증권거래소에 2차 상장을 할 계획이라는 보도가 있었다. 이에 대해 세 기업은 답변을 거절했다.

이셴, 상장후 첫 실적 공개

11일, 중국 대표 화장품 브랜드 퍼펙트 다이어리(Perfect Diary, 完美日记)의 모회사 이셴(YATSEN, 逸仙)이 상장후 첫 실적을 공개했다.

2020년 이셴의 총매출은 전년동기대비 72.6% 증가한 52억 3천만 위안(약 9,126억원)이다. 총이윤은 전년동기대비 74.5% 증가한 33억 6천만 위안(약 5,863억원)이며 총이익률은 전년동기대비 0.7% 증가한 64.3%이다.

이셴의 2019년 순이익은 7,540만 위안(약 131억원)이었으나 2020년에는 26억 9천만 위안(약 4,693억원)의 순손실이 발생했으며 4분기에만 순손실이 15억 3천만 위안(약 2,669억원)에 달한다. 외부의 비난을 받아온 돈을 뿌려 고객을 확보하는 쩐의 전쟁은 2020년에 더 두드러졌다. 2020년 이셴의 판매와 마케팅 비용은 전년동기대비 172% 증가한 34억 1천만 위안(약 5,950억원)에 달했으며 전체매출의 65%이다. 4분기에는 판매와 마케팅 비용이 전년동기대비 2배 이상 증가한 13억 8천만 위안(약 2,407억원)으로 전체 매출의 70.3%이다.

이셴은 DTC(Direct To Consumer, 소비자 직접 판매) 방식을 취하고 있는데, 2020년 4분기 자사몰을 통한 구매 고객은 전년동기대비 30.9% 증가한 1,440만 명이다. 기업공개 신청서에 따르면, 2019년과 2020년 1-3분기 자사몰을 통한 구매 고객은 2,340만 명과 2,350만 명이다. 2020년 1-3분기 자사몰을 통한 구매 고객의 연간 객단가는 120.7위안(약 21,060원)으로 2019년의 114.1위안(약 19,909원) 대비 약간 상승했다.

중국 테크미디어 36커(36氪)에 따르면, 최근 증권사들의 퍼펙트 다이어리 전문가 콘퍼런스콜에서 전직 페펙트 다이어리 임원이 “전국 18-25세 여성은 약 2억 5천만 명이고 그 중 화장을 하지 않거나 고소득 여성을 제외하면 약 1억 2천만 명으로 페펙트 다이어리는 4천만 명의 고객을 확보해 커버율이 약 35-40%에 달한다.”라며 성장이 한계에 달했다고 지적했다. 이에 이셴은 다양한 상품군과 브랜드를 통해 다양한 연력층의 고객을 확보하여 경쟁력을 높이려고 한다. 지난해 10월 프랑스 피에르 파브르(Pierrs Fabre) 산하 브랜드 갈레닉(Galénic)의 인수에 이어 지난 2일 영국 럭셔리 스킨케어브랜드 이브롬(Eve Lom) 인수를 발표했다. 이어 젊은층을 타깃으로한 색조 브랜드 핑크베어(Pink Bear, 皮可熊)을 론칭했다.

Leave a Comment