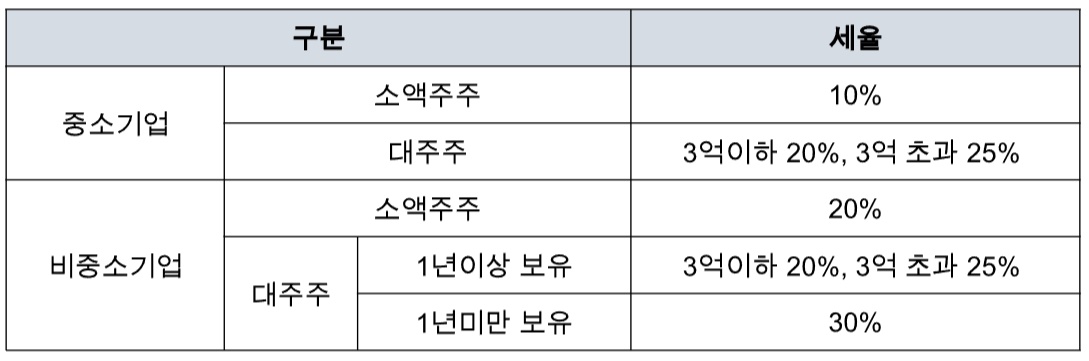

비상장주식을 양도하는 경우 양도차익에 대해서 양도소득세를 부담하게 됩니다. 양도소득세율은일괄적으로 적용되지 않고 중소기업 여부 그리고 대주주 여부에 따라 10% ~ 30%까지의 범위에서 적용됩니다. 비상장주식 양도 시 대주주와 중소기업 여부를 검토하지 않고 잘못된 세율을 적용하여 차후 가산세를 부담하게되는 경우가 종종 있으니 꼭 세율을 확인하시길 바랍니다.

1. 비상장주식 양도세율

2. 대주주 vs 소액주주

본인과 본인의 특수관계자가 소유한 지분이 아래 두가지 중 어느 하나에 해당한다면 대주주라고 판단됩니다.

① 지분율 기준 : 직전사업연도 종료일 현재 4% 이상

– 직전 연도말 기준으로 4% 미달해도, 당기 중에 4% 넘으면 그 시점부터 대주주입니다.

② 시가총액 기준 : 직전사업연도 종료일 현재 10억(벤처기업은 40억) 이상

– 이 때 시가는 소득령 165조에 따라 상증세법 평가방법 준용해서 일반적으로 순자산가치와 순손익가치를 가중평균하여 계산하며 매매사례가나 유상증자가액을 준용하지 않습니다.

3. 중소기업 기준

주식 등의 양도일이 속하는 사업연도의 직전사업연도 종료일 현재 「중소기업기본법」상 중소기업 요건을 갖추었는지에 따라 판단합니다(신설법인은 주식 양도일 현재 기준으로 판단합니다). 중소기업기본법 상 중소기업 요건은 규모기준과 독립성기준을 고려해서 판단합니다.

① 규모기준

– 자산총액 5,000억원 미만, 3년 평균매출액이 업종별 매출액 기준(400억~1500억으로 업종별로 상이함) 미만이어야 합니다.

② 독립성 기준

– 자산총액기준과 매출액 기준을 만족하더라도 대기업의 자회사거나 관계기업에 속하면 중소기업에 해당하지 않습니다.

-저자 소개 : 회계법인 마일스톤

-저자 블로그 : 회계법인 마일스톤 공식 블로그

댓글 남기기