2021년 1분기 투자는 1조 2,455억원, 펀드결성은 1조 4,561억원 규모였다.

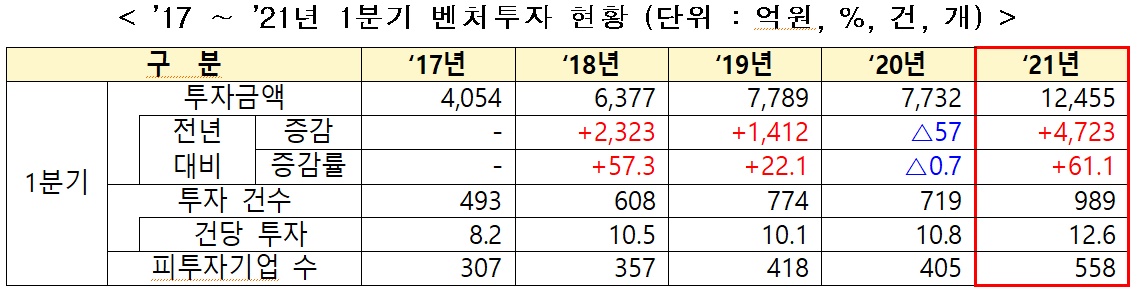

중소벤처기업부가 발표한 자료에 따르면, ‘21년 1분기 벤처투자 실적은 작년 1분기 투자실적 대비 약 61.1% 증가(+4,723억원)한 1조 2,455억원으로 집계됐다. 또한 올해 1분기 투자 건수와 피투자기업 수 역시 각각 989건, 558개사로 확인되면서 ’00년 이후 최다 실적을 기록했다.

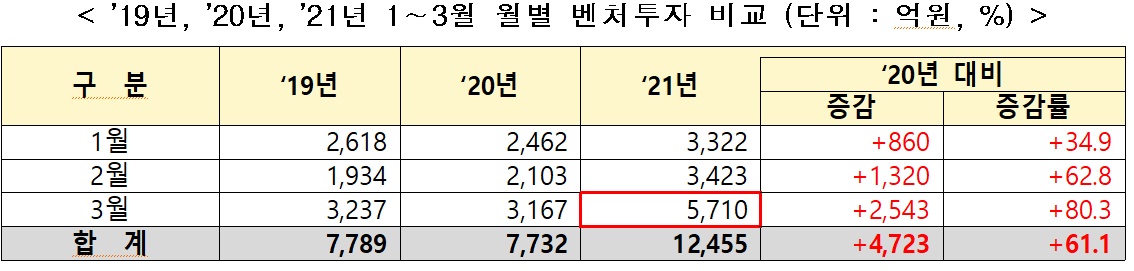

월별 투자 실적을 살펴보면, 올 1월부터 투자는 매월 꾸준히 늘었고 특히 3월은 2월 대비 약 66.8%, 전년 동월과 비교하면 약 80% 이상 크게 증가했다.

작년 1분기 업종별 투자실적과 비교하면 모든 업종의 올해 1분기 투자는 증가했다. 최근 주력 투자업종으로 부각되고 있는 유통·서비스, 정보통신기술(ICT)서비스, 바이오·의료 업종 등은 전년동기 대비 약 1,000억원 이상 투자가 크게 늘었다.

이들 3개 업종은 작년에 이어 올해도 투자 비중 상위 3개 업종에 포함됐다. 작년에 코로나 여파로 관련 산업이 피해를 입어 투자가 부진했던 유통·서비스는 올해 1분기 전자상거래, 전문서비스 관련 투자가 크게 늘면서 투자가 가장 많이 늘어난 업종에 해당했다. 정보통신기술(ICT)서비스, 바이오·의료 업종 등은 작년 코로나 위기 속에서 포스트 코로나 유망 업종으로 떠오르면서 올해 1분기는 작년 대비 각각 1,152억원, 1,021억원이 늘었다.

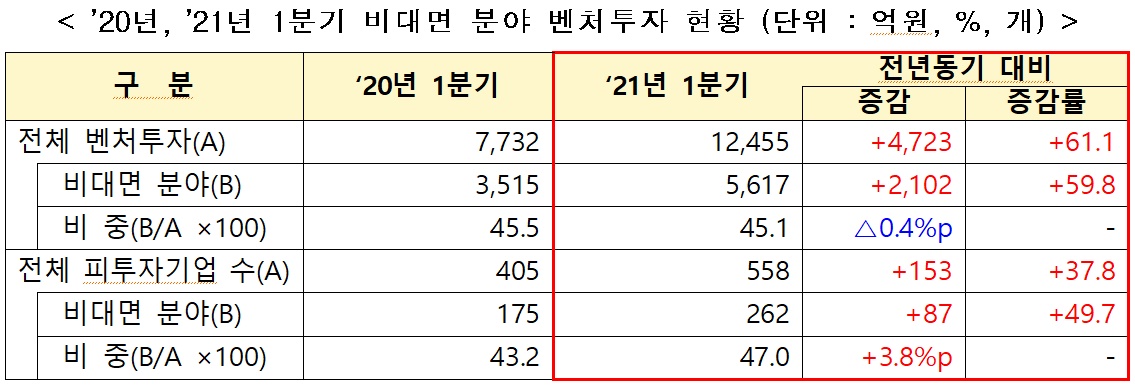

비대면 분야 기업에 대한 1분기 벤처투자는 작년 1분기(3,515억원)보다 약 60% 가까이(+2,102억원) 늘어난 5,617억원으로 집계됐다. 비대면 분야 피투자기업 수는 작년 1분기 175개에서 87개사가 늘어난 262개로 나타났다. 투자를 받은 비대면 분야 기업들이 작년보다 50% 가까이 늘면서 올해도 비대면 분야 기업들의 투자 강세가 이어질 것으로 보여진다.

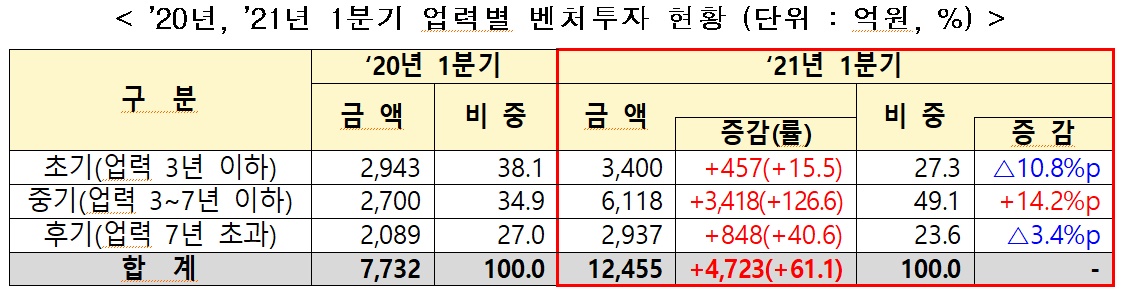

’21년 1분기 벤처투자 받은 기업들의 업력별 현황을 살펴보면, ‘20년 1분기 대비 모든 업력(초·중·후기)에서 투자는 늘었다. 업력 초기 기업의 투자 비중은 작년 동분기 대비 약 10.8%p나 감소했지만 업력 중기 기업의 투자 비중은 약 14.2%p 증가했으며, 이는 중기 기업에 대한 후속 투자 비중(78.1%)이 높기 때문인 것으로 나타났다.

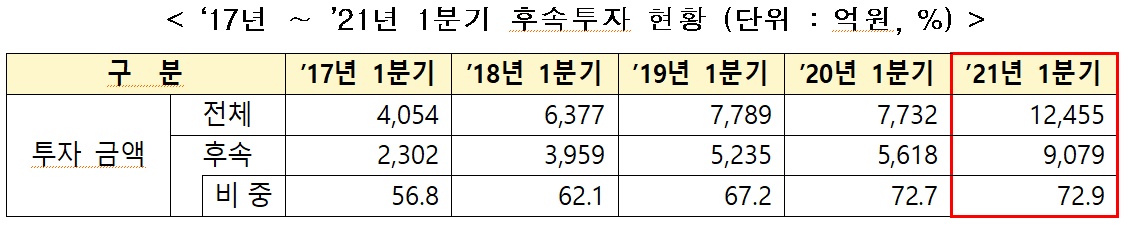

올해 1분기 후속투자 실적은 9,079억원으로 전체 투자실적(1조 2,455억원) 중 약 72.9%를 차지했다. 최근 5년간 1분기 후속투자 비중 추이를 살펴보면, ’17년 1분기에는 60%를 밑돌았으나 이후 매년 상승하면서 ’20년 1분기에는 70% 수준을 넘어섰고 ’21년 1분기는 최근 5년 중 가장 높은 것으로 나타났다.

이처럼 후속 투자 비중이 갈수록 높아지는 건 우수한 스타트업들이 많이 생기고 벤처캐피탈들이 스타트업을 선별하는 능력이 높아짐에 따라 후속 투자 가능성이 높은 기업들이 점점 많아지는 것으로 풀이된다.

’21년 1분기 벤처투자를 받은 기업들 중 100억원 이상 투자를 유치한 기업들은 총 23개사로 확인됐다.

100억원 이상 투자를 유치한 기업 수가 가장 많았던 해인 ’20년도는 1분기에만 10개사가 100억원 이상 투자를 유치했었다. 올해 1분기는 작년 동분기보다 약 2배 이상 늘어난 23개사가 100억원 이상 대형투자를 유치하면서 올해 대형투자 기업 수는 예년 수준을 넘어설 가능성이 높아졌다. 1분기 100억원 이상 대형투자 주요 사례로는 트렌비(238억원), 스탠다임(227억원) 등이 꼽혔다.

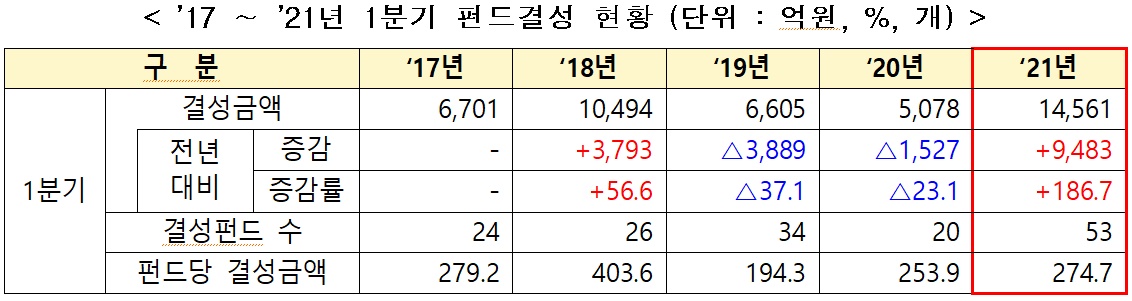

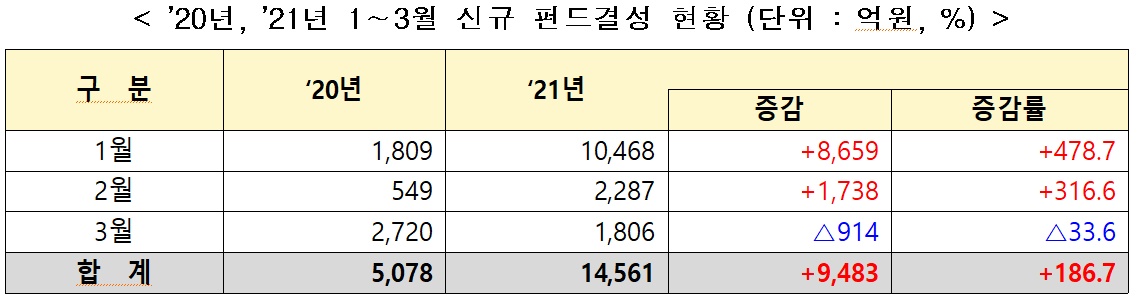

’21년 1분기는 53개 펀드가 1조 4,561억원을 결성한 것으로 나타났다. 이는 작년 1분기 펀드결성 실적보다 약 186.7% 이상 늘어난 수치로 결성금액과 결성조합 수 모두 1분기 최대 실적을 기록했다.

1분기 펀드결성 실적의 약 70% 이상은 1조원 이상 결성된 1월달 실적(1조 468억원)인 것으로 나타났다. 이는 작년 10월 모태펀드 자펀드로 선정(선정 후 펀드결성까지 3~6개월 소요)된 펀드들에 약 3,000억원 규모의 모태펀드 출자가 이뤄지면서 1월에만 1조원대 이상의 펀드가 결성된 걸로 파악된다.

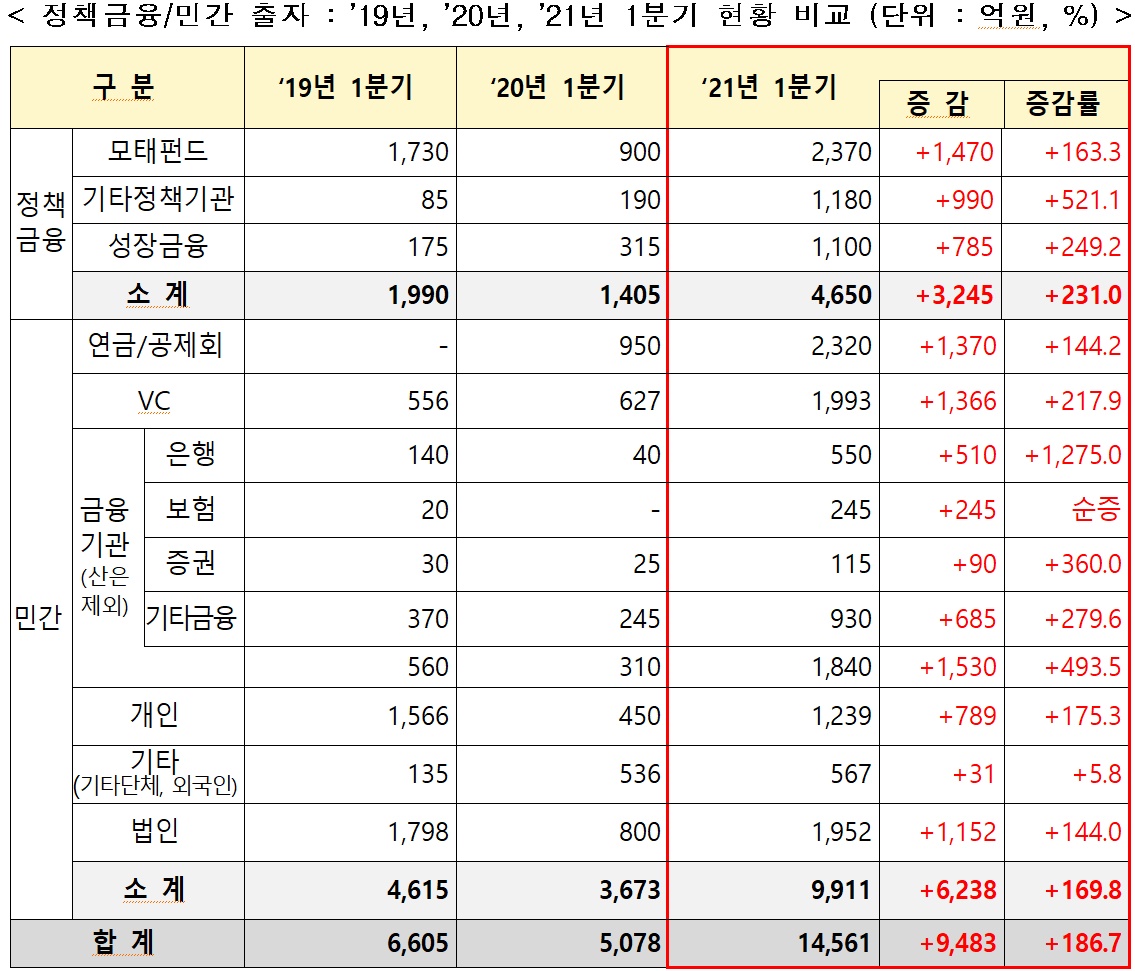

’21년 1분기 펀드결성에 대한 출자자 현황은 정책금융 출자 부문은 전년동기 대비 약 231.0% 늘어난 4,650억원, 민간 출자 부문은 전년동기 대비 약 169.8% 늘어난 9,911억원인 것으로 나타났다.

먼저 정책금융 출자 부문을 살펴보면, 모태펀드 출자가 작년 1분기 대비 1,470억원이 증가하면서 가장 많이 늘어난 것으로 확인됐다. 이외 산업은행, 정부기금 등이 포함된 기타정책기관은 990억원, 성장금융은 785억원 가량 출자가 늘면서 1분기부터 공공영역에서의 출자가 활발한 것으로 나타났다.

다음으로 민간 출자 부문은 금융기관, 연금/공제회, 벤처캐피탈(VC), 법인 등의 출자가 전년동기 대비 약 1,000억원 이상 크게 늘었고 재작년 대비 대폭 감소했던 개인 출자도 약 700억원 이상 크게 증가한 것으로 나타났다. 이 중 법인 출자를 살펴보면, 작년 1분기에는 ’19년 동분기 대비 약 1,000억원 가까이 크게 감소했지만 올해는 약 1,152억원 가량 크게 늘었다. 법인 출자 상위 대기업들인 아모레퍼시픽, 네이버 등은 작년 중기부가 출범한 스마트대한민국펀드 뿐만 아니라 유망 스타트업 발굴을 위한 벤처펀드에도 출자하는 등 대기업들의 벤처투자 관심도 높아지고 있다.

한편 재작년 대비 작년 1분기에 약 1,000억원 이상 감소한 개인 출자는 올해 1분기에 약 789억원 가량 증가했다. 이처럼 최근에 개인들도 벤처투자 쪽에 많은 관심을 보이면서 개인의 유동자금이 주식시장 뿐만 아니라 벤처펀드에도 많이 유입된 걸로 확인할 수 있었다.

중기부 강성천 차관은 “역대 최대실적을 달성한 작년 벤처투자 열기가 올해 1분기에도 이어지면서 1분기 최대 실적을 달성했고 최근 발표된 미국 1분기 투자 역시 역대 최대 분기 실적(약 690억$, 한화 약 76.7조원)을 기록하면서 우리나라 뿐만 아니라 세계적으로도 벤처붐 열풍이 일어나고 있다”면서, “작년 최대 실적을 기록한 6.6조원의 펀드결성을 통해 채워진 풍부한 투자여력과 코로나 팬데믹 속에서 유망 업종으로 떠오른 바이오·의료, 정보통신기술(ICT)서비스 등의 투자 증가, 코스닥 1,000 돌파로 더욱 커진 회수시장에 대한 기대감 등이 투자 열기를 이어갔고 앞으로 이 같은 추세가 지속된다면 작년 실적 경신을 기대해볼 수도 있게 됐다”고 전망했다.

이어 강 차관은 “중기부는 제2벤처붐 열기가 계속되도록 복수의결권 도입, 케이(K)-유니콘 프로젝트, 실리콘밸리식 금융제도 도입도 계속 추진하면서 투자-회수-재투자로 이어지는 스타트업‧벤처생태계가 원활히 작동할 수 있도록 보완할 점은 없는지 검토하고 있다”고 밝혔다.

![[스타트업 탐방] 오후 5시, 자리는 비었지만 일은 계속되는 회사… 하이퍼커넥트 DSCF6818](https://platum.kr/wp-content/uploads/2025/11/DSCF6818-150x150.jpg)

![[BLT칼럼] 엔젤투자의 3가지 즐거움 1114b3aee2b12](https://platum.kr/wp-content/uploads/2025/11/1114b3aee2b12-150x150.png)

![[중국 비즈니스 트렌드&동향] 스타벅스 중국 사업 지분 60% 매각 20230510_133701](https://platum.kr/wp-content/uploads/2025/11/20230510_133701-150x150.jpg)

댓글 남기기